Bằng một thông báo gây sốc vào ngày 28 tháng 07, Kazuo Ueda, Thống đốc Ngân hàng Trung ương Nhật Bản (BOJ), đã tiết lộ một sự thay đổi đáng kể trong chính sách Kiểm soát đường cong lợi suất (Yield Curve Control – YCC).

Dù mục tiêu lợi suất JGB 10 năm vẫn duy trì ổn định ở khoảng ±0.5%, giới hạn trên và dưới này hiện chỉ được xem như các điểm tham chiếu. BOJ đã quyết định tiến hành tiếp cận linh hoạt hơn và đã đề ra kế hoạch mua các Trái phiếu Chính phủ Nhật Bản có kỳ hạn 10 năm (JGBs) với một tỷ lệ lãi suất cố định là 1% trong tương lai.

Với tư cách là nền kinh tế lớn thứ ba trên thế giới, liệu sự điều chỉnh này trong chính sách Kiểm Soát Đường Cong Lợi Suất có thể gây ra hiệu ứng cánh bướm? Thay đổi này trong chính sách YCC thực sự thể hiện cho điều gì?

Bài viết này sẽ nhắm tới việc khám phá bản chất của chính sách YCC này, tìm hiểu về những lý do chính đằng sau quyết định của Ngân hàng Nhật Bản để nới lỏng chính sách YCC và phân tích tác động của điều chỉnh chính sách này lên thị trường toàn cầu.

Chính Sách Kiểm Soát Đường Cong Lợi Suất (YCC) Là Gì?

Chính Sách Kiểm Soát Dòng Đường Cong Lợi Suất (YCC) là một sáng kiến được Ngân hàng Nhật Bản giới thiệu để đối phó với thách thức của lạm phát thấp kéo dài và tăng trưởng kinh tế chậm.

Về bản chất, chính sách YCC là sự can thiệp của các Ngân hàng trung ương vào thị trường thông qua việc mua các trái phiếu Chính phủ để duy trì mức lãi suất thấp và ổn định thị trường tài chính. Chiến lược này nhằm mục tiêu kích thích việc cho vay, khuyến khích đầu tư và sau đó thúc đẩy lạm phát cùng và đẩy mạnh các hoạt động kinh tế.

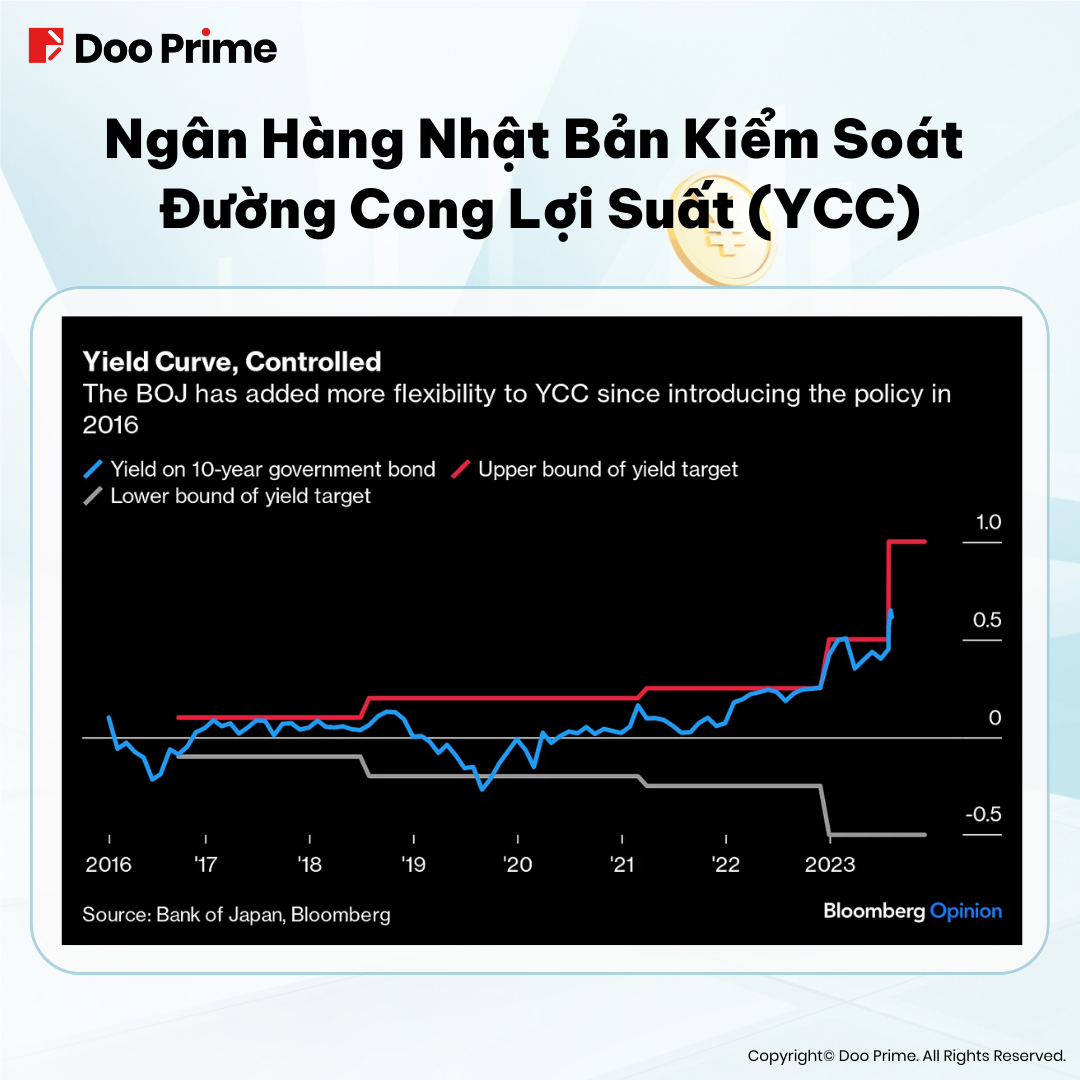

Vào tháng 1 năm 2016, Ngân hàng Trung ương Nhật Bản giới thiệu chính sách YCC bằng cách giảm mục tiêu lãi suất xuống mức -0.1%, đánh dấu việc thực hiện chính sách lãi suất âm đầu tiên tại châu Á.

Vào tháng 9 cùng năm, BOJ đã công bố mục tiêu lãi suất ngắn hạn là -0.1%, và mục tiêu lãi suất dài hạn là 0%, với khoảng biến động ±0.1%. Điều này thực tế giữ cho lợi suất của Trái phiếu Chính phủ Nhật Bản có kỳ hạn 10 năm (JGB) trong khoảng từ -0.1% đến 0.1%.

Tiếp sau đó, Ngân hàng Nhật Bản đã điều chỉnh khoảng biến động của lãi suất dài hạn vào các năm 2018, 2021 và 2022. Năm 2018, Ngân hàng mở rộng khoảng biến động cho lợi suất của JGB kỳ hạn 10 năm lên ±0.2%.

Năm 2021, họ tiếp tục mở rộng khoảng biến động lên ±0.25%. Năm 2022, Ngân hàng đã thực hiện điều chỉnh thứ ba đối với chính sách YCC bằng cách mở rộng khoảng biến động lên ±0.5%.

Trong quyết định lãi suất tháng 7 năm 2023, việc cam kết duy trì khoảng mục tiêu lãi suất JGB 10 năm trong phạm vi ±0,5% của Ngân hàng Trung Ương Nhật Bản đã chỉ ra một sự linh hoạt mới trong cách tiếp cận YCC của họ. Những giới hạn trên và dưới, trước đây được thừa nhận là các tham số nghiêm ngặt, bây giờ chỉ được xem như các mốc tham chiếu.

Ngoài ra, Ngân hàng đã gợi ý về việc mua các trái phiếu chính phủ JGB 10 năm với một tỷ lệ cố định cao hơn là 1%, vượt qua ngưỡng 0,5% trước đây. Động thái này được hiểu như một sự nới lỏng đáng kể trong chính sách YCC, có thể đánh dấu bước đầu tiên hướng tới giảm bớt chính sách tiền tệ siết chặt.

Hiện tại, Nhật Bản vẫn là nền kinh tế lớn duy nhất duy trì lãi suất âm và sử dụng YCC để kiểm soát lợi suất trái phiếu chính phủ dài hạn.

Quyết định của Ngân hàng Nhật Bản, dưới sự lãnh đạo của Thống đốc mới được bổ nhiệm Kazuo Ueda, về việc tăng giới hạn trên của lãi suất trái phiếu chính phủ 10 năm lên 1% đã gây ngạc nhiên cho thị trường.

Động thái không mong đợi này đã tạo ra biến động trên khắp cảnh quan tài chính toàn cầu, ảnh hưởng đến đồng Yen Nhật, JGB, cổ phiếu Nhật Bản và trái phiếu chính phủ trên toàn thế giới.

Tại Sao Ngân Hàng Trung Ương Nhật Bản Điều Chỉnh Chính Sách YCC?

Sau quyết định lãi suất tháng 7, cuộc họp báo quan trọng do Kazuo Ueda tổ chức đã tiết lộ một điều chỉnh quan trọng đối với Chính sách Kiểm soát đường cong lợi suất (YCC) của Ngân hàng Trung ương Nhật Bản.

Trong thông báo này, Ueda đã thừa nhận rằng BOJ đã liên tục đánh giá thấp động lực đẩy giá. Tuy nhiên, trong bối cảnh kinh tế hiện tại, mục tiêu lạm phát 2% rất khó đạt đến, tỷ lệ tăng trưởng lương và lạm phát ổn định vẫn còn rất xa vời.

Với rủi ro lạm phát có thiên hướng tăng cao và sự bất ổn về triển vọng kinh tế, việc tăng mạnh lạm phát có thể gây ra những hậu quả đáng kể cho chính sách YCC.

Các tuyên bố của Ueda đã làm sáng tỏ lý do chính cho việc điều chỉnh chính sách YCC – áp lực lạm phát. Áp lực lạm phát hiện tại tại Nhật Bản đã tồn tại, với chỉ số Giá tiêu dùng (CPI) tháng 6 đạt 105,0, tăng 3,3% so với cùng kỳ năm trước, kéo dài chuỗi tăng trưởng liên tiếp trong 22 tháng.

Đồng thời, chỉ số CPI trung bình, loại trừ giá thực phẩm và năng lượng biến đổi mạnh mẽ hơn, tăng 4,2% so với cùng kỳ năm trước, duy trì chuỗi tăng trưởng liên tiếp trong 15 tháng vượt quá mục tiêu lạm phát 2% của Ngân hàng Nhật Bản.

Ngoài ra, Ngân hàng Nhật Bản đã có những điều chỉnh đáng kể cho dự báo lạm phát năm 2023. Kỳ vọng trung bình cho chỉ số CPI tháng 4 chỉ đạt 1,8%, nhưng giờ đây đã được điều chỉnh lên mức 2,5%, tăng 0,7%. Tốc độ tăng trưởng so với cùng kỳ năm trước của chỉ số CPI trung bình cũng đã được điều chỉnh tương tự, từ mức kỳ vọng ban đầu trong khoảng 2,5%-2,7% trong tháng 4 lên mức 3,1%-3,3%.

Dữ liệu khảo sát từ Ngân hàng Nhật Bản cũng cho thấy kỳ vọng lạm phát ngắn hạn và trung hạn của người dân Nhật Bản vẫn duy trì ở mức cao trong tháng 6. 28,2% người tham gia khảo sát tin rằng giá sẽ tăng mạnh trong năm tới, trong khi 37,1% dự đoán giá cả sẽ tăng đáng kể trong năm tới.

Tốc độ lạm phát và kỳ vọng lạm phát ở mức cao đã cung cấp cơ sở hợp lý và cấp thiết cho việc điều chỉnh chính sách YCC của Ngân hàng Nhật Bản.

Tác Động Không Lường Trước Được Của Sự Điều Chỉnh Chính Sách YCC

Việc điều chỉnh lại chính sách YCC một cách bất ngờ đã gây ra một loạt các tác động mang tính hệ quả, được nhiều người xem xét là bước chuyển đầu tiên sang lập trường thắt chặt tiền tệ.

Sự thay đổi này đã thúc đẩy tâm lý thị trường ủng hộ mạnh mẽ việc thoái vốn trái phiếu Nhật Bản, trực tiếp dẫn đến sự gia tăng rõ rệt của lợi tức trái phiếu chính phủ Nhật Bản (JGB).

Vượt qua ngưỡng 0,6%, lợi tức trái phiếu JGB kỳ hạn 10 năm đã tăng vọt lên mức cao không tưởng, đánh dấu một cột mốc ấn tượng kéo dài hơn 9 năm và gât tiếng vang trên toàn cầu.

Điểm sáng trong việc gia tăng lợi tức JGB này nằm ở khả năng thu hút vốn nước ngoài quay trở lại. Khi lợi tức JGB tăng lên, sức hấp dẫn của việc nắm giữ tài sản ở nước ngoài cũng giảm tương đối.

Vì mức lợi nhuận cao hơn so với các tài sản bằng đồng yên, dự kiến sẽ có một sự sụt giảm đồng loạt trên thị trường từ việc mua tài sản nước ngoài. Từ đó thúc đẩy một dòng vốn từ khối ngoại đáng kể vào Nhật Bản, dự kiến đạt tổng quy mô khoảng 40 nghìn tỷ JPY, tương đương 280 tỷ USD.

Dòng vốn nước ngoài này có khả năng thúc đẩy nền kinh tế Nhật Bản, đặc biệt là tăng cường sức sống và định giá của ngành tài chính.

Tuy nhiên, nếu lãi suất JGB 10 năm thường xuyên tiến gần hoặc vượt qua ngưỡng trên của khoảng biến động, Ngân hàng Nhật Bản có thể buộc phải tăng quy mô mua trái phiếu. Điều này sẽ làm tăng chi phí duy trì chính sách YCC, cuối cùng dẫn đến việc mở rộng bản cân đối kết toán của BOJ.

Ngoài những vấn đề phức tạp này, quỹ đạo đi lên của lợi tức JGB kỳ hạn 10 năm mang nhiều ý nghĩa đối với bối cảnh tài chính của Nhật Bản. Khi sản lượng tăng lên, gánh nặng nghĩa vụ nợ trong tương lai và chi phí tài chính cho chính phủ Nhật Bản leo thang. Do đó, quỹ đạo này làm tăng nguy cơ hạ cấp xếp hạng tín dụng của Nhật Bản.

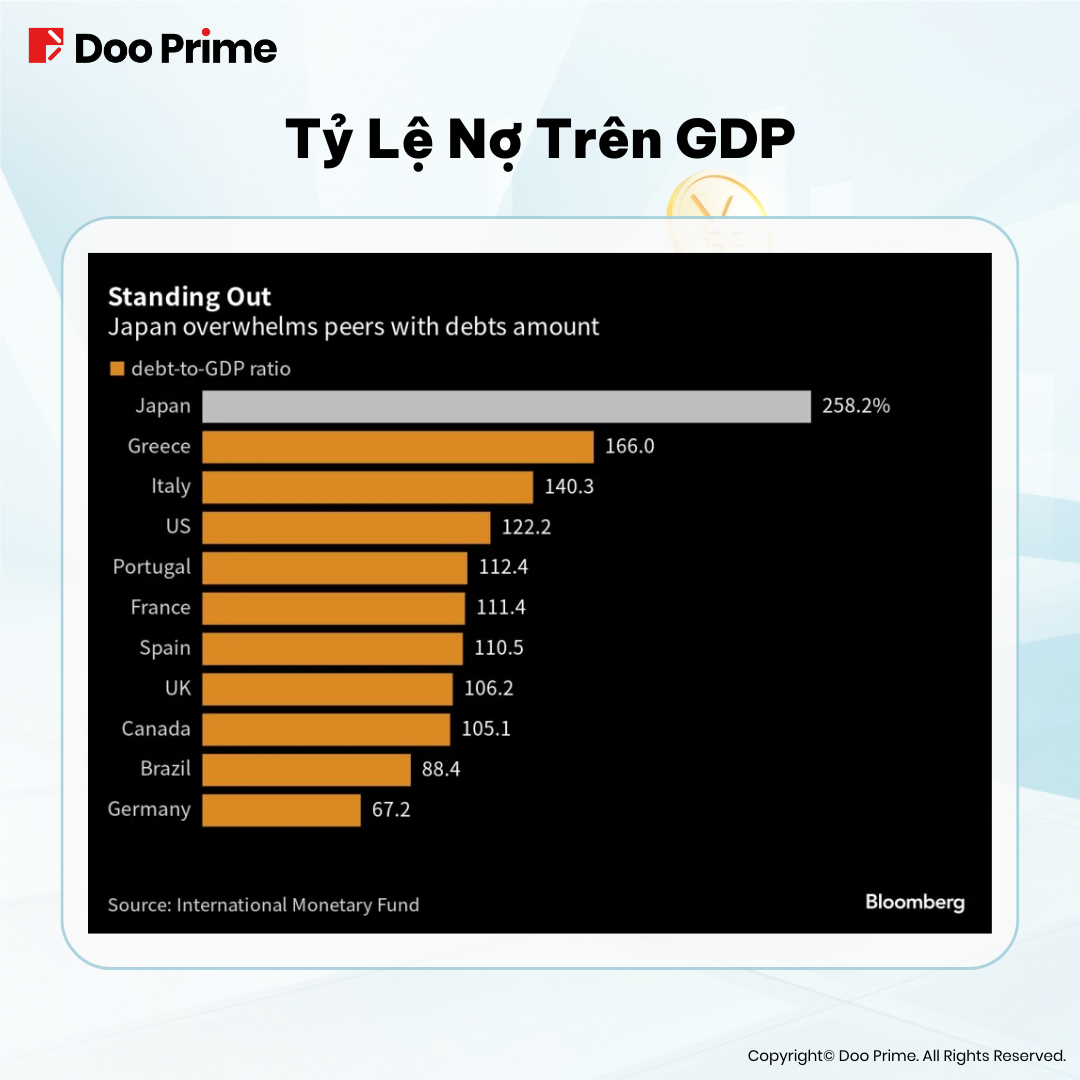

Những thách thức tài chính của Nhật Bản là khá lớn, được nhấn mạnh bởi dữ liệu tiết lộ từ Bộ Tài chính cho thấy tổng số nợ của chính phủ, khoản vay và giấy trái phiếu ngắn hạn đã đạt đến mức lịch sử 1.270 nghìn tỷ JPY vào tháng 3 năm 2023.

Thêm đó, Quỹ Tiền tệ Quốc tế (IMF) ước tính nợ của Nhật Bản lên đến con số đáng kinh ngạc 1.270.499 nghìn tỷ JPY (tương đương khoảng 9 nghìn tỷ USD) vào năm 2022, tương đương khoảng 260% GDP của họ.

Với việc Ngân hàng Nhật Bản nới lỏng chính sách YCC, sự e ngại của thị trường về động lực nợ của Nhật Bản đã tăng lên. Rốt cuộc, xếp hạng tín dụng của Nhật Bản trong số các quốc gia G7 đứng thứ hai từ dưới lên, chỉ vượt qua Ý, quốc gia đang vướng vào cuộc khủng hoảng nợ công châu Âu.

Hiệu ứng lan tỏa của việc điều chỉnh lại chính sách YCC này mở rộng ra ngoài thị trường trái phiếu Nhật Bản, gây ra sự gia tăng đáng chú ý về lợi suất trái phiếu kho bạc Hoa Kỳ. Nhật Bản đã giữ danh hiệu đáng quý là quốc gia chủ nợ lớn nhất thế giới kể từ năm 1992, với Hoa Kỳ, Pháp và Vương quốc Anh theo sát là ba quốc gia mắc nợ hàng đầu.

Việc điều chỉnh YCC của Ngân hàng Trung ương Nhật Bản làm gia tăng áp lực lên phía cầu đối với Trái phiếu Kho bạc Hoa Kỳ, khi những suy đoán của thị trường về việc bình thường hóa chính sách tiền tệ gia tăng. Điều này thúc đẩy dòng vốn từ Hoa Kỳ quay trở lại Nhật Bản, gây thêm áp lực lên giá Kho bạc Hoa Kỳ.

Vào tháng 8, thị trường trái phiếu kho bạc Hoa Kỳ dài hạn chứng kiến hoạt động hàng tuần đầy thách thức nhất trong năm 2023. Đồng thời, lợi suất trái phiếu kho bạc Hoa Kỳ kỳ hạn 30 năm lần đầu tiên vượt ngưỡng 4,3% sau gần 9 tháng, tích lũy mức tăng gần 30 điểm cơ bản . Tương tự, lợi suất trái phiếu kho bạc Hoa Kỳ kỳ hạn 10 năm cũng tăng lên mức cao nhất trong 9 tháng, đạt 4,2%.

Song song với những diễn biến này, chính sách tiền tệ cực kỳ lỏng lẻo kéo dài của Nhật Bản đã khiến giá trị của đồng yên giảm đi đáng kể. Bất kỳ sự thay đổi nào trong định hướng chính sách luôn có tác động đáng kể đến tiền tệ.

Trong khi việc nới lỏng chính sách YCC về mặt lý thuyết sẽ nâng giá đồng yên, thì các nhà đầu tư lại có xu hướng giảm tải đồng tiền này.

Từ đầu năm đến nay, đồng yên Nhật đã mất giá khoảng 9,5% so với đồng đô la Mỹ, củng cố vị thế là đồng tiền hoạt động yếu nhất trong số các đồng tiền phát triển chính.

Sau khi điều chỉnh chính sách YCC, vòng xoáy đi xuống của đồng yên vẫn tiếp tục, với tỷ giá hối đoái giữa đồng yên và đô la trong thời gian ngắn chạm mức 145 JPY vào ngày 14 tháng 8, đánh dấu mức thấp nhất kể từ tháng 11 năm 2022.

Tuy nhiên, đồng yên từ lâu đã đóng vai trò là nguồn tài trợ chính cho các giao dịch chênh lệch giá. Khi đồng yên yếu đi, chênh lệch lãi suất giữa Nhật Bản và các nền kinh tế nước ngoài mở rộng, có khả năng làm hồi sinh vai trò đồng tiền tài trợ của đồng yên.

Về bản chất, sự thay đổi chính sách của YCC đã gây ra một mạng lưới phản ứng phức tạp và liên kết với nhau, mở rộng tác động của nó từ thị trường trái phiếu trong nước đến các động lực tài chính toàn cầu và ảnh hưởng đến quỹ đạo của đồng yên trên trường thế giới.

Ngân Hàng Trung Ương Nhật Bản Sẽ Từ Bỏ Chính Sách YCC?

Trong một thời gian dài, Ngân hàng Trung ương Nhật Bản đã tận dụng chính sách Kiểm soát đường cong lợi suất để duy trì môi trường lãi suất thấp như một biện pháp kích thích cho nền kinh tế của mình. Tuy nhiên, sự gia tăng dần dần và liên tục của lạm phát đã buộc Ngân hàng Nhật Bản phải dần dần mở rộng phạm vi dao động của lãi suất.

Việc điều chỉnh chính sách YCC không lường trước được trong cuộc họp chính sách tiền tệ tháng 7 đã khiến thị trường mất cảnh giác, gây ra sự hỗn loạn cho bối cảnh kinh tế vĩ mô toàn cầu.

Việc nới lỏng chính sách YCC đã trực tiếp gây ra sự gia tăng lợi suất trái phiếu chính phủ Nhật Bản. Mặc dù điều này mang lại lợi ích trong việc thu hút vốn nước ngoài quay trở lại Nhật Bản và sau đó thúc đẩy nền kinh tế, nhưng nó cũng đặt ra những thách thức như làm tăng chi phí cho Ngân hàng Nhật Bản để duy trì chính sách YCC. Sức nặng của khoản nợ đang tăng lên làm dấy lên mối lo ngại về khả năng hạ xếp hạng tín dụng của Nhật Bản.

Hơn nữa, việc phát hành ồ ạt trái phiếu Hoa Kỳ cùng với việc các quỹ nước ngoài quay trở lại Nhật Bản đã tạo ra một kịch bản trong đó có rất ít người mua Trái phiếu Kho bạc Hoa Kỳ, dẫn đến lợi tức Trái phiếu Kho bạc Hoa Kỳ tăng lên.

Đồng yên, sau khi điều chỉnh chính sách YCC, đã tiếp tục quỹ đạo mất giá và khả năng mở rộng chênh lệch lãi suất so với các loại tiền tệ khác có thể khiến nó lấy lại vai trò là tiền tệ tài trợ.

Các nhà đầu tư nên theo dõi thận trọng các hành động trong tương lai của Ngân hàng Nhật Bản, đặc biệt là liên quan đến khả năng rút lui hoàn toàn khỏi chính sách YCC. Nếu Ngân hàng Nhật Bản thực sự từ bỏ chính sách YCC và bắt tay vào quỹ đạo thắt chặt tiền tệ, lãi suất trái phiếu chính phủ Nhật Bản có thể phải đối mặt với áp lực tăng cao hơn nữa.

Ngoài ra, đồng yên có thể chịu áp lực tăng giá, có khả năng gây ra những gợn sóng trong việc định giá các loại tài sản toàn cầu. Do đó, câu chuyện đang diễn ra về các hành động của Ngân hàng Nhật Bản chứa đựng những hàm ý vượt ra ngoài biên giới quốc gia, phủ bóng đen lên bối cảnh rộng lớn hơn của thị trường tài chính.

| Về Doo Prime

Các Sản Phẩm Giao Dịch Của Chúng Tôi

Chứng Khoán | Hợp Đồng Tương Lai | Ngoại Hối | Kim Loại Quý | Hàng Hoá | Chỉ Số Chứng Khoán

Doo Prime là nhà môi giới trực tuyến uy tín quốc tế trực thuộc Tập đoàn Doo Group, với nỗ lực cung cấp cho các nhà đầu tư chuyên nghiệp các sản phẩm giao dịch CFDs toàn cầu liên quan đến Chứng khoán, Hợp đồng tương lai, Ngoại hối, Hàng hóa và Chỉ số Chứng khoán. Hiện tại, Doo Prime đã và đang mang đến trải nghiệm giao dịch tuyệt vời cho hơn 90.000 khách hàng, với khối lượng giao dịch bình quân hàng tháng là 51.223 tỷ USD.

Các tổ chức trực thuộc Doo Prime lần lượt nắm giữ các giấy phép quản lý tài chính liên quan tại Seychelles, Mauritius, Vanuatu với các trung tâm hoạt động ở Dallas, Sydney, Singapore, Hong Kong, Dubai, Kuala Lumpur và các khu vực khác trên thế giới.

Với cơ sở hạ tầng công nghệ tài chính mạnh mẽ, quan hệ đối tác được thiết lập tốt và đội ngũ kỹ thuật giàu kinh nghiệm, Doo Prime tự hào có môi trường giao dịch an toàn và bảo mật, chi phí giao dịch cạnh tranh cũng như các phương thức gửi và rút tiền hỗ trợ 10 loại tiền tệ khác nhau. Doo Prime cũng cung cấp dịch vụ khách hàng đa ngôn ngữ có mặt 24/7 và thực hiện giao dịch cực kỳ nhanh chóng thông qua các nền tảng giao dịch hàng đầu trong ngành như MT4, MT5, TradingView và InTrade. Tổng số sản phẩm giao dịch ước tính lên đến 10,000 tính đến thời điểm hiện tại.

Tầm nhìn và sứ mệnh của Doo Prime là trở thành nhà môi giới hàng đầu ngành công nghệ tài chính, hợp lý hóa hoạt động đầu tư vào các sản phẩm tài chính toàn cầu trên thị trường quốc tế.

Mọi thắc mắc và thông tin chi tiết, xin vui lòng liên hệ với chúng tôi:

Điện thoại:

Khu vực Châu Âu: +44 11 3733 5199

Khu vực Châu Á: +852 3704 4241

Khu vực Châu Á – Singapore: 65 6011 1415

Khu vực Châu Á – Trung Quốc: +86 400 8427 539

Email:

Hỗ Trợ Kỹ Thuật: [email protected]

Hỗ Trợ Khách Hàng: [email protected]

Tuyên Bố Mang Tính Dự Báo

Bài viết này chứa những tuyên bố mang tính dự báo và có thể được xác định bằng cách sử dụng các thuật ngữ hướng tới tương lai như dự đoán, tin tưởng, tiếp tục, có thể, ước tính, mong đợi, hy vọng, dự định, có thể, kế hoạch, tiềm năng, nên hoặc sẽ, hoặc các biến thể khác hay thuật ngữ có thể so sánh được. Tuy nhiên, việc không chứa những thuật ngữ như trên không có nghĩa là tuyên bố không mang tính dự báo. Cụ thể, các tuyên bố về kỳ vọng, niềm tin, kế hoạch, mục tiêu, giả định, sự kiện hoặc hiệu suất trong tương lai của Doo Prime thường được coi là tuyên bố hướng tới tương lai.

Doo Prime đã đưa ra những tuyên bố mang tính dự báo dựa trên tất cả thông tin được tham chiếu bởi Doo Prime hoặc thông tin liên quan đến các kỳ vọng, giả định, ước tính và dự đoán hiện tại của Doo Prime. Mặc dù Doo Prime tin rằng những kỳ vọng, giả định, ước tính và dự báo này là hợp lý, nhưng những tuyên bố mang tính chỉ báo này chỉ là những dự đoán, vẫn tiềm ẩn một số rủi ro, nhiều trong số đó nằm ngoài tầm kiểm soát của Doo Prime. Những rủi ro và sự bất định trên có thể dẫn đến kết quả, hiệu suất hoặc thành tích khác biệt đáng kể so với những gì được thể hiện hoặc dự báo trong các tuyên bố mang tới dự đoán.

Doo Prime không đưa ra bất kỳ tuyên bố hoặc bảo đảm nào về độ tin cậy, độ chính xác hoặc tính đầy đủ của các tuyên bố trên. Doo Prime không có nghĩa vụ cung cấp hoặc phát hành bất kỳ bản cập nhật hoặc sửa đổi nào đối với bất kỳ tuyên bố mang tính dự báo nào.

Tuyên Bố Rủi Ro

Kinh doanh các công cụ tài chính tiềm ẩn mức độ rủi ro cao do sự biến động về giá trị và giá cả của các công cụ tài chính cơ bản. Do những biến động bất lợi và không thể đoán trước của thị trường, sẽ xuất hiện các khoản lỗ lớn vượt quá mức đầu tư ban đầu mà nhà giao dịch có thể phải chịu trong khoảng thời gian ngắn. Hiệu quả hoạt động trong quá khứ của một công cụ tài chính không phải là dấu hiệu cho thấy hiệu quả hoạt động của chính nó trong tương lai.

Vui lòng đảm bảo rằng bạn đã đọc và hiểu đầy đủ các rủi ro giao dịch của công cụ tài chính tương ứng trước khi tham gia vào bất kỳ giao dịch nào với chúng tôi. Bạn nên tìm kiếm lời khuyên chuyên môn độc lập nếu bạn không hiểu những rủi ro mà chúng tôi đề cập tại đây hoặc bất kỳ rủi ro nào liên quan đến việc giao dịch các công cụ tài chính. Để biết thêm chi tiết, vui lòng tham khảo tài liệu Thoả thuận Khách hàng Doo Prime và Tuyên Bố Rủi Ro.

Tuyên Bố Miễn Trừ Trách Nhiệm

Thông tin này được gửi đến công chúng với mục đích duy nhất là cung cấp thông tin và không nên được xem là lời khuyên đầu tư, khuyến nghị, đề nghị hoặc sự chào mời mua hoặc bán bất kỳ công cụ tài chính nào. Thông tin hiển thị tại đây được chuẩn bị mà không có sự tham khảo hoặc cân nhắc đến bất kỳ mục tiêu đầu tư hoặc tình hình tài chính của cá nhân nào. Bất kỳ sự so sánh, tham khảo nào đối với hoạt động của một công cụ tài chính trong quá khứ hay chỉ số, hoặc một sản phẩm đầu tư sẽ không được xem là một chỉ số đáng tin cậy cho thấy kết quả trong tương lai của loại sản phẩm tài chính tương ứng. Doo Prime và công ty mẹ, các chi nhánh, công ty con, công ty liên kết, đối tác và nhân viên tương ứng, không đại diện hoặc đảm bảo đối với thông tin được hiển thị và sẽ không chịu trách nhiệm đối với bất kỳ tổn thất hoặc thiệt hại trực tiếp, gián tiếp, đặc biệt hoặc các hậu quả nào phát sinh từ bất kỳ thông tin không chính xác hoặc không đầy đủ nào được cung cấp và mọi rủi ro giao dịch trực tiếp hoặc gián tiếp, lãi hoặc lỗ phát sinh từ khoản đầu tư của bất kỳ cá nhân hoặc khách hàng n